為何選擇我們

為注重安全、合規與靈活度的企業而設的黃金託管服務:金庫設有全額保險,香港享有零利得稅優惠,並支援銀行或加密貨幣結算。

零資本利得稅的黃金投資

於香港透過投資合約購買400盎司LBMA認可金條,享受安全託管與免稅收益實現。

我們的服務

購買黃金

Learn More透過投資合約購買400盎司(12.44公斤)LBMA認可金條,享受安全託管及於香港免稅轉售的優勢。

黃金存放

Learn More為企業客戶提供安全的黃金託管服務,金庫設於迪拜及香港,設有保險保障,並支援高效率的結算流程。

黃金交付

Learn More覆蓋超過51個司法管轄區的全球安全物流服務,提供投保運輸或於迪拜及香港LBMA認可金庫直接提取。

以加密貨幣購買黃金

Learn More透過完全合規的投資合約,以USDT、USDC或ETH支付購買黃金,結合區塊鏈靈活性與投保託管保障。

全天候存取

機構級安全保障

超過0億美元保險承保

保險保障

0個金庫

安全金庫(迪拜、香港)

0/0

即時報告與存取

0%

獨立審計驗證

運作流程

機構級安全保障

部落格

如何檢測金條品質

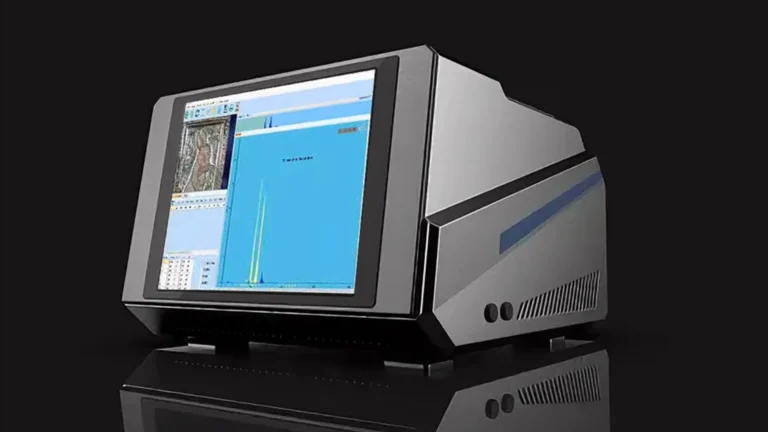

黃金檢測依據可量化及可重複的測試方法。每一項方法均用以確認金屬的真偽、純度與成分。專業託管機構及貴金屬交易商普遍採用 X 射線螢光分析(XRF) 作為主要的非破壞性標準。輔助測試包括密度測試、超聲波檢測及導電率測試,用以驗證表層與內部結構的一致性。本文闡述機構級託管方如何運用先進設備(如 EDS9800 貴金屬分析儀)及相關控制程序,確保所有存倉或轉移的金條均符合 LBMA 級別要求。 專業黃金檢測方法 黃金檢測遵循以可量化參數為基礎的系統程序,目的在於確認金屬的真實性、純度及結構完整,適用於金條進入或離開機構託管前的檢驗。各項測試互為補充,形成多層驗證模型,以消除主觀因素。 X 射線螢光分析(XRF) 此為專業託管與精煉機構採用的主要非破壞性分析方法。透過讀取受激原子所發射的 X 射線光譜,能在數秒內識別金條的全部元素成分。XRF 分析的準確度達 ±0.03%,可應用於固體、液體及粉末樣本。 密度與體積測試…

黃金即期價格解析:定價機制、反映內容與重要意義

黃金即期價格代表全球金融機構間交易的實時價值,是黃金市場的核心基準價格。此價格用於各類資產結算、報價與風險管理,是機構託管與交易操作的核心參考指標。 一、黃金即期價格的定義 即期價格(Spot Price)是指黃金在當前市場中可即時交付的價格。它反映的是黃金於主要交易中心(如倫敦、紐約、香港及上海)間的即時成交價,通常以每金衡盎司美元(USD/oz)表示。 對機構投資者而言,即期價格是衡量資產淨值(NAV)、衍生品合約及託管持倉的基礎價格。其波動直接影響報價、保證金及財務報表的計價。 二、黃金即期價格的形成機制 黃金即期價格並非由單一交易所決定,而是由多個流動性中心的成交數據加權組合。主要來源包括: 綜合這些報價後,數據供應商(如 Refinitiv、LME、ICE Data)生成即期中間價(Spot Mid Price),供各金融平台與託管系統採用。 三、即期價格與實物黃金的關係 即期價格代表市場對標準金條(如 400 盎司 LBMA Good…

為何機構採用 400 盎司 LBMA 金條作為標準

400 盎司倫敦「Good Delivery」金條確立了機構間黃金流通、估值與保管的全球標準。此一規格在 LBMA 框架下的標準化,消除了流動性風險,簡化了審計流程,並確保在金庫、交易所及央行之間的普遍認可。對於大型資產運營者而言,400 盎司金條代表具監管接受度的國際標準,擁有最低的每公斤託管成本及可於全球主要市場即時轉售的資格。 一、400 盎司標準的起源 400 盎司金條是現代機構級黃金交易的基石。其起源可追溯至 20 世紀倫敦作為全球黃金結算中心的時期。英格蘭銀行及主要金商需要一種統一、可驗證且便於存倉、轉移與審核的標準格式。早期精煉廠生產多種重量的金條,導致銀行間結算與對帳出現摩擦。市場最終趨於一致,採用了約 400 金衡盎司的金條——既能代表機構級價值,又可由人工搬運與運輸。 到 20 世紀中期,該格式已成為主要金融機構清算與結算的實際單位。其規模使銀行與中央儲備能夠統一會計與優化託管作業。當後來倫敦 Good…

機構黃金採購協議:合約如何設計與運作

機構級黃金交易並非隨意買賣,而是透過結構化合約明確界定交易全程:自簽署買賣協議(SPA, Sales and Purchase Agreement)起,至結算、交付與託管。此類合約是保障買賣雙方的法律基礎。對基金、家族辦公室及超高淨值人士(UHNWI)而言,理解機構黃金合約的結構至關重要:它決定可執行性、符合 AML/KYC 合規框架,以及交易完成後儲備資產的安全性。 1. 機構黃金交易中採購協議的角色 在機構市場中,黃金交易的起點不是交付金條,而是簽署結構化採購協議。合約建立法律框架、界定雙方權利與義務,並確保資產轉移在國際法下可強制執行。沒有此類契約,大額黃金交易無法滿足監管、審核及信託委員會的要求。 對家族辦公室、基金與 UHNWI 而言,採購協議是法律可執行性、合規與風險管理的交匯點。透過此文件,儲備資產自要約階段轉為可審計的已確認資產。 1.1 為何合約在機構交易中不可或缺 法律可執行性 義務清晰化 合規基礎…

代幣化黃金與實物託管:機構級視角

現今機構投資者在配置黃金時,面臨兩種明顯不同的架構:其一是「代幣化黃金」,即以數碼代幣代表黃金持份;其二是「實物託管」(Allocated Custody),即以具體編號金條進行直接合約託管。兩者皆強調流動性、透明度與可存取性,但在治理模式、風險控制及監管認可上存在根本差異。對於家族辦公室、基金與企業而言,這並非外觀選擇,而是決定黃金能否被認列為資產負債表項目、投資避險工具或僅為投機性資產的核心分界。要比較代幣化黃金與實物託管,必須從法律可執行性、可審核性、結算方式及長期制度契合度多層面深入分析。 一、機構與高淨值投資者的核心關切 機構與超高淨值人士(UHNWI)配置黃金的目標明確:資產必須保值、可取用,並在審計與監管層面獲得正式認可。代幣化黃金與實物託管的比較主要聚焦三項核心需求:流動性、可執行的所有權、以及透明的風險控制。這三項構成黃金在投資授權、財報架構與長期財富策略中的定位。 1.1 流動性與存取速度 代幣化黃金提供 24 小時不間斷交易與即時結算的宣傳優勢,適用於戰術性配置或短期流動性調度。而實物託管則透過認可交易對手(香港、杜拜、蘇黎世)進行金條結算,雖交易速度較慢,但能確保大額交易在法律與價格層面穩定無滑點。因此,對追求結構安全的資產配置者而言,代幣化黃金僅能作為輔助工具,而非替代方案。 1.2 法律所有權與認可度 代幣化黃金的所有權取決於發行方。若實際儲備由第三方保管,代幣僅代表「債權」,非直接產權。目前多數監管機構仍視其為無擔保曝險,而非具法律效力的資產。 實物託管則以正式合約及金條清單(barlist)確立所有權,每根金條皆具編號、保險與審計記錄,投資者持有完整產權。此模式符合審計及信託義務,可納入資產報告及遺產規劃。 因此,「可執行產權」是實物託管的根本優勢,而代幣化黃金仍在嘗試達到此等制度層級。 1.3 風險透明與可審核性 代幣化黃金雖在鏈上顯示供應量透明,但其實物儲備依賴外部稽核。不同發行方的審核品質不一,部分僅提供有限披露。對機構而言,鏈上透明不代表鏈下真實。 實物託管則由獨立稽核機構(SGS、Alex…

機構黃金交易中的資本利得與稅務結構

稅制直接決定黃金持倉對機構與企業的價值。同一根 400 盎司金條,視乎司法管轄區,或可作為「潔淨儲備」,或因資本利得稅、增值稅(VAT)/商品及服務稅(GST)與申報成本而削弱效率。對基金、家族辦公室與企業而言,財政環境與託管標準同等重要。香港的 0% 資本利得稅使其成為首選樞紐;瑞士、新加坡與杜拜(阿聯酋)則各有優勢與合規要求。理解這些架構,是設計能保值並經得起監管審視之合約的基礎。 1. 為何稅務處理決定機構級黃金策略 機構與企業把黃金視為受規範的資產類別,而非單純儲備。關鍵在於稅制是否支持其角色。友善的稅務制度讓黃金成為「潔淨對沖」與流動性緩衝;不友善的制度會把黃金變為成本沉重的商品。由此,稅務處理與託管、保險、審計同屬黃金策略的結構性要素。 1.1 資本保全 vs 財政摩擦 機構與企業配置黃金的首要目的,是在長期維度上保全價值。若某司法管轄區對黃金交易徵收資本利得稅,每次變現都會削減淨儲備,形成「財政摩擦」。在多次再平衡中,累積影響足以抵消黃金作為穩定器的作用。相反,在 0% 資本利得制度下,黃金可如實發揮「純粹價值儲藏」功能。變現或再配置不侵蝕儲備,機構可再平衡投組、企業可動員流動性而不受稅負影響。長期累積下,兩者在資本保全效果上產生結構性分野。 1.2 企業跨境持倉中的庫務優先事項 對企業財務(Treasury)而言,黃金是流動性規劃的一部分。重點不僅是保值,還要確保可跨司法管轄區動員而不出現意外稅負。若在某國變現觸發資本利得稅,黃金將失去作為即時資金來源的功能。在…

投資實物黃金:機構級安全託管指南

企業與機構投資者正逐步從金融工具轉向實物黃金,作為長期資產配置的一部分。當黃金透過正式投資合約購置並存放於專業託管機構,其性質便由交易商品轉化為受監管的機構級資產。香港憑藉 LBMA 標準金庫與 0% 資本利得稅制度,成為此類託管的戰略地點,使投資者可在無額外稅務負擔的情況下,累積及變現持倉。 1. 為何機構與企業選擇實物黃金 當地緣政治風險、制裁、貨幣管制等結構性風險浮現時,機構與企業會轉向實物黃金託管。銀行信任度下降、通脹侵蝕現金購買力、股票與債券相關性上升,使傳統投資組合缺乏真正對沖工具。 對企業而言,財務團隊需確保儲備能跨境動用,即使本地銀行體系受限或對手違約。對機構而言,重點是履行受託責任,確保客戶資本在任何政治或市場周期下維持實際購買力。 在中立司法區託管的「實物分配黃金(Allocated Gold)」提供解決方案:建立於信用體系之外、經審計的「表外儲備」,具全球認可與流動性。 1.1 黃金作為資本保全工具 資本保全是機構與企業財務的核心目標。通脹削弱現金,貨幣面臨貶值周期,銀行資產受制於對手與監管風險。機構選擇實物黃金,因其不屬於信用體系:每條金條皆有序列號、分配並投保,形成可驗證的價值儲藏。對基金與家族辦公室而言,這確保跨年代的購買力與報告穩定性。 企業則從庫務邏輯出發,需快速動用儲備以支持跨境支付、供應鏈合約或流動性需求。黃金託管儲備不受政治決策影響,並被普遍接受作為抵押或結算資產。 資本保全三要素: 這些層級保障使實物黃金成為結構性防禦資產,確保價值、可及性與法律承認。 1.2…

離岸黃金儲存:地緣政治風險如何塑造託管策略

隨着地緣政治不確定性日益上升,離岸黃金儲存已成為機構與高淨值投資者的重要議題。制裁、資本管制及資產凍結事件顯示,若財富集中於單一司法管轄區,其安全性將大幅下降。對於機構投資者、家族辦公室及私人投資者而言,離岸託管不僅是多元化配置,更是一種合規且可審計的風險管理工具。本文將說明離岸儲存的重要性、地緣政治風險對託管策略的影響,以及投資者在配置海外黃金時應採取的實際步驟。 一、為何投資者選擇離岸黃金託管 黃金一直被視為對抗不確定性的避險資產,而在當今的全球格局中,不確定性本身越來越具有政治與司法層面的性質。投資者不僅關心黃金能否保值,更關心黃金在哪裡儲存、受哪一套法律保護。 機構投資者 主要動機是合規與持續性。若黃金儲存在單一國家,便容易受到政策變化、資本管制或政治干預的影響。離岸託管讓資產分散於多個法律體系之下,確保單一地區的政策變動不會中斷流動性或報告鏈。 家族辦公室 重點在於跨世代的財富延續。離岸儲存能結合信託架構及繼承計劃,確保資產能在穩定的法制下傳承,並免受本地政治與稅制變動影響。 私人投資者 追求的是安全與可及性。瑞士、新加坡、杜拜及香港等離岸中心,兼具一流的保管基礎設施與明確的財產權制度,能有效隔絕通脹、貨幣貶值或資本流動限制等本地風險。 總體而言,離岸託管的核心是司法管轄多元化(jurisdictional diversification)。黃金本身無國界,但其安全性取決於法律與監管環境。透過在多個地區配置,投資者可同時對沖金融風險與政治風險。 二、地緣政治觸發因素 離岸託管的決定往往並非來自市場波動,而是源於明確的政治事件。 這些因素說明:黃金的價值是普世的,但安全性卻取決於所在司法區的穩定性與法治水平。 三、降低地緣政治風險的策略 3.1 多司法區託管(Jurisdictional Diversification)…

黃金託管費用:如何識別並避免隱藏成本

黃金託管費用是投資者最容易忽略的開支之一。表面上看似簡單的「存倉費率」,實際總成本往往遠超預期。開戶費、金條處理費、跨境轉倉費、附加保險費,甚至交易價差,都可能顯著提高整體支出。對機構而言,這些費用會影響財務報告與合規預算;對家族辦公室而言,會破壞長期規劃的可預測性;對私人投資者而言,更會削弱黃金作為避險資產的功能。了解隱藏費用的來源,並建立透明的託管協議,是任何配置黃金資本的投資者必須掌握的關鍵。 一、為何託管費對黃金投資者至關重要 黃金與能產生收益的資產不同,沒有股息或利息。任何支出都直接降低最終回報。長期而言,即使費率僅為數個基點,也會因複利效應造成明顯的資本損耗。 對機構而言,託管費會影響黃金在財報與監管報告中的分類與穩定性評估;對家族辦公室而言,費用的不確定性削弱了跨代財富規劃;對私人投資者而言,若存倉費結構不透明,避險價值將被侵蝕。 因此,託管費並非營運細節,而是決定黃金是否能真正發揮保值與穩定功能的核心因素。 二、主要託管費用結構 2.1 儲存與帳戶維護費 存倉費是基本服務——金庫安全保管、監控與合規。通常按年收取,約為黃金市值的 0.30%–0.50%,或以每盎司計費。帳戶維護費則涵蓋報表、系統、行政等,可能按季或年收,並可能與存倉費分開列示。 應確認: 透明供應商會清楚列明費率、最低金額及結算週期。 2.2 保險費用 保險設計用以保障金條於金庫內因盜竊、遺失或損壞的風險。 常見隱藏收費包括保費隨金價上漲、或「額外保險」自動加入。 應要求: 2.3…

機構級安全保障

提供分配及非分配黃金託管服務,協助企業、基金及家族辦公室保障資本、分散資產並優化稅務安排。金庫設於迪拜及香港,均符合LBMA認證並投保,客戶可獲驗證持有權、獨立審計及靈活結算方式(SWIFT、SEPA或加密貨幣)。

什麼是企業黃金託管?

企業黃金託管是指根據企業協議,將實物金條存放於安全並經審核的金庫中。每一根金條均具完整文件記錄、保險與驗證,確保合法持有權並符合反洗錢(AML)及客戶認識(KYC)規定。對企業而言,此服務提供監管明確性、安全結算及透明報告。

為何專屬黃金存放至關重要

專屬託管可確保客戶直接擁有特定金條,與共用帳戶截然不同。

• 每根金條均有獨立序號及清單記錄。

• 由SGS與Alex Stewart進行獨立驗證與審計。

• 全球保險機構提供年度全險保障。

• 提供全球交付選項及全天候數位報告存取。

香港的稅務高效結算

企業黃金託管的一大優勢是可享香港的稅務制度:

• 黃金銷售與提取均享零利得稅。

• 可透過傳統銀行渠道(SWIFT/SEPA)或穩定幣(USDT、USDC、ETH)結算。

• 高流動性,無額外價差或隱藏成本。

• 為企業架構提供高效率的跨境結算。

為客戶提供安全與透明保障

企業黃金託管結合監管合規與獨立監督機制:

• 金庫資產享有超過5億美元保險承保。

• 依照LBMA標準設於迪拜與香港的安全金庫。

• 客戶可全天候存取金條清單、報表及合規文件。

• 由獨立審計驗證,確保機構級透明度。

企業選擇黃金託管方案的原因

• 以實物資產保值,免受法幣貶值影響。

• 稅務優化:香港享有零利得稅。

• 高流動性,支援銀行或加密貨幣靈活結算。

• 合規明確,完全符合AML/KYC標準與透明合約。

總結

與Golden Ark Reserve合作選擇專屬或非專屬託管,可為企業提供資本保護、稅務高效結算及機構級透明度。此方案結合安全實物存放、監管合規與全球流動性,協助客戶於不同司法管轄區自信地購買、持有及出售黃金。

證明與透明度

每項託管安排均由獨立審計機構(SGS、Alex Stewart)驗證,並附有金條清單及保險證書。客戶可全天候存取數位報告,確保符合監管要求並可驗證持有權。